新着情報・マーケットレポート

トップページ > 新着情報・マーケットレポート一覧 > 新着情報・マーケットレポート詳細

投稿:2016年07月22日

【情報ご提供資料】 「IMFの世界経済見通し(2016年7月)」

【情報ご提供資料】「IMFの世界経済見通し(2016年7月)

不透明感が残るものの、新興国が成長を下支え【デイリー】」

: 三井住友アセット(PDF版はこちらをご覧ください。 533KB)

*********************************

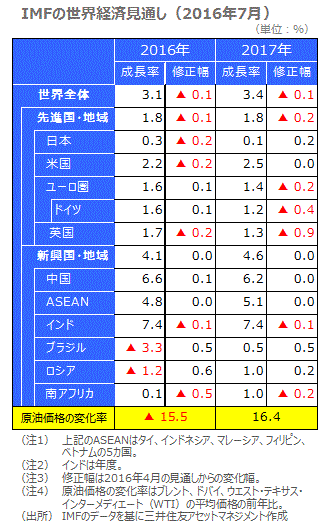

IMFの世界経済見通し(2016年7月)

不透明感が残るものの、新興国が成長を下支え【デイリー】

2016年7月21日

【ポイント1】17年にかけ緩やかに成長加速

先進国・地域が下方修正

■国際通貨基金(IMF)は7月19日、最新の世界経済見通しを発表しました。2016年の成長率は世界全体で前年比+3.1%と、前回の予測から0.1ポイント下方修正されました。英国の欧州連合(EU)離脱により、経済、政治、制度を巡る不透明感が増大するため、先進国・地域の見通しが下方修正されたことが要因です。

■続く17年の成長率は+3.4%と前回予測から0.1ポイントの下方修正ですが、来年にかけて緩やかに成長が加速する見通しは維持されました。

【ポイント2】新興国が成長を下支え

17年にブラジルはプラス成長へ

■新興国・地域は成長が加速し、世界経済を下支えする見通しです。景気支援を前面に出している中国や原油価格の上昇がプラスに寄与すると思われるロシアが上方修正されました。

■今回、ブラジルの経済見通しが大幅に改善しました。ブラジルの成長率は、16年が0.5ポイント上方修正の▲3.3%に、17年も0.5ポイントの上方修正で+0.5%のプラス成長となる見通しです。IMFは16年1-3月期に消費者マインドと企業景況感が底を打ったと判断しました。

【今後の展開】構造改革による経済力の強化推進が必要

■今回の経済見通しでは、英国のEU離脱という投票結果が、経済や政治面での不確実性に繋がっているとして、結果的に下振れるリスクを指摘しています。他のリスクとしては、(1)欧州の銀行システムの混乱、(2)経済の余剰能力と弱いインフレ、(3)各国・地域内での政治的分裂、などが挙げられました。各国で事情は異なるものの、構造改革によって経済力の強化を推進することが必要と指摘しました。

*** *** ***

■当資料は、情報提供を目的として、三井住友アセットマネジメントが作成したものです。特定の投資信託、生命保険、株式、債券等の売買を推奨・勧誘するものではありません。

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

当資料は、投信委託会社が投資者の皆さまへの情報提供を目的として作成したものであり、特定の投資信託等の売買を推奨・勧誘するものではありません。

|